| 联系人: | 杨经理 |

| 电 话: | 0317-7696987 |

| 传 真: | 杨经理 |

| 邮 编: | 061600 |

| 邮 箱: | 1002168888@qq.com |

| 服务热线: | 0317-7696987 |

时间: 2024-11-27 05:05:02 | 作者: 乐鱼体育导航

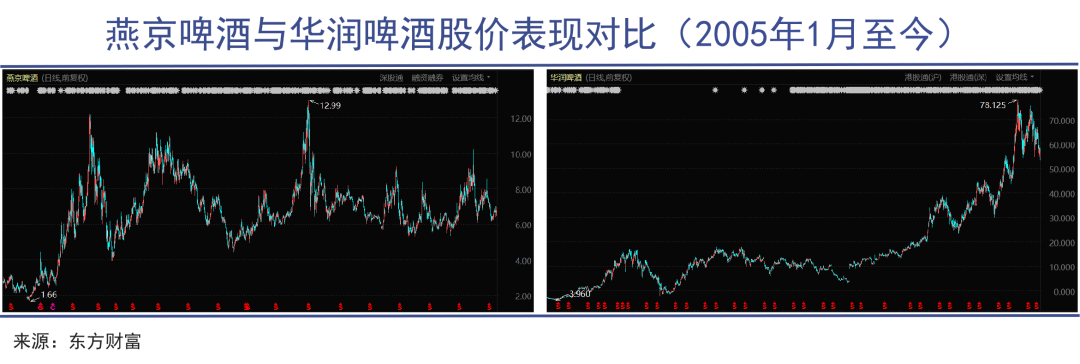

假如你在2007年5月24日买入了一批燕京啤酒(SZ:000729)的股票,然后因为酒喝多了导致失忆,到2021年10月才想起来自己有这么一笔资产,赶紧兴冲冲地打开账户后,你会发现:

这*不是段子而是一个事实。燕京啤酒目前的市值水平和2007年4月时相比,基本上没有任何变化。既没有上涨,也没有下跌,时间远超于了以横盘著称的万科。

股价短时间的变化可能是资金扰动的结果,但长期保持横盘,就可以非常明确清晰地展示出一个事实——在过去15年的时间里,燕京啤酒公司基本上没有成长。

在过去十多年的时间里,华润啤酒(HK:00291)在规模上长期*,通过不断的收购将总收入提升至300亿元以上,目前市值超过1500亿元;

青岛啤酒的情况也类似,在收购战略的同时,也通过品牌优势提价获取利润增量,目前收入规模也已经接近300亿,市值超过1100亿元。但燕京仍以北京、内蒙古和广西三地为优势市场;

如果与地域性啤酒公司去对比的话,会发现重庆啤酒的成长速度也已经远超过燕京啤酒,目前市值660亿元以上。

燕京啤酒此公司确实存在成长性困境,但有必要注意一下的是,整个公司并没再次出现那种行将就木的衰败感:燕京啤酒在北京、内蒙古和广西仍然有强势的市场表现,其升级版的新品U8也获得了消费者的好评。

站在消费者的角度观察,燕京啤酒的产品仍然有足够的生命力。如果用危机、风险、困境之类的词去形容它这横盘十五年间的表现,显然并不合适。

更高的售价意味着更好的盈利能力,而这正是在此前多年啤酒行业所严重欠缺的。

高端化——或者称之为产品升级,是中国啤酒行业近些年最重要的产业高质量发展趋势,也是整个行业的命门所在。

改革开放之后,庞大的需求催生了数量众多的啤酒企业。受产品保鲜期、包装、风味等多重因素的影响,行业有明显地域性特征。在每个省、市甚至是部分县城,都有规模不等的啤酒厂。

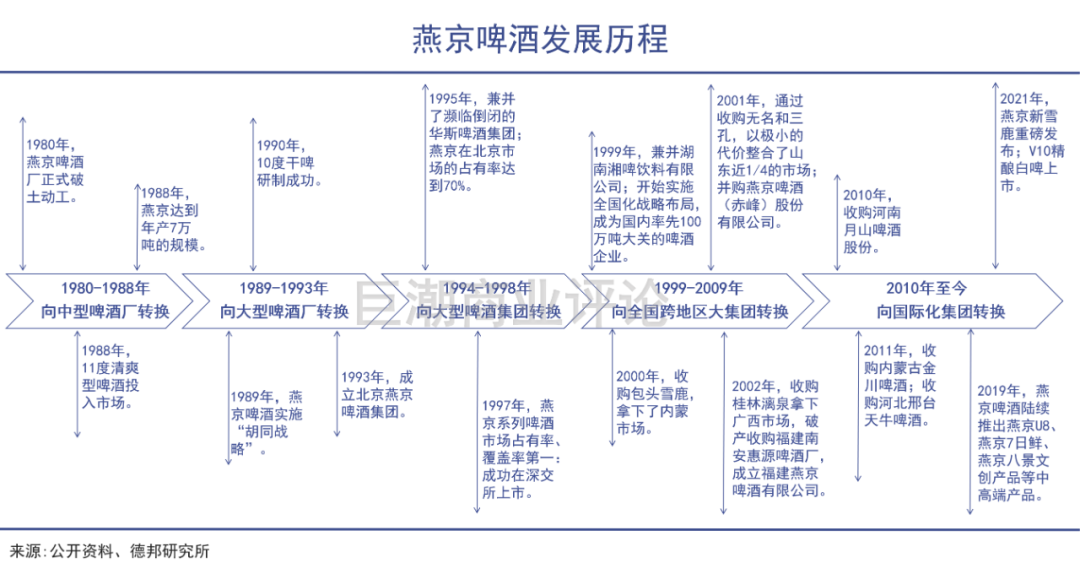

到1998年前后,全国啤酒厂的数量达到830多家的高峰。但激烈的竞争和分散的格局,也让头部企业的生存空间变得狭小。在这种环境下,华润、青岛和燕京开始了行业中的*轮并购潮,成长为全国性啤酒企业的代表。

市场早期需求被满足的阶段,消费者品味能力有限,企业之间的竞争主要是靠价格战来实现的,而啤酒产品较高的毛利率又很适合低价策略。除此之外,收购的过程中,以华润为代表的大型啤酒企业采用了把价格一降到底的战术。

华润这样做有两个好处:首先是利用自己体量大全国布局的规模优势,可以在保证自身不亏钱、少亏钱的情况下战胜各地的地域性酒企;其次,通过价格战可以将竞争对手拖入财务困境,便于进行随后的收购谈判。华润成了中国啤酒业收购整合过程中最激进的一家。

相比之下,青岛啤酒、燕京啤酒虽然也进行了多次收购,但并未将这个策略发挥到*。

经过多年竞争,中国啤酒行业在2015年之后形成了华润、青岛、燕京、嘉士伯(收购了重庆啤酒、乌苏啤酒等地方啤酒公司)、百威(收购了哈尔滨、牡丹江、金士百等本土啤酒等)“五强相争”的竞争格局。

连续多年的价格战同时也形成了一个严重的副作用,就是消费者已经将国产啤酒与廉价、低质画上了等号,而品质更佳、利润更高的高端市场被拱手让给了喜力、百威、嘉士伯等国际品牌。

过去十年,人们在家或饭馆喝三五块钱的燕京、雪花,去KTV、夜店喝几十块钱一瓶的喜力或百威,成了一种形成默认的消费习惯。

那些年也成了燕京啤酒、青岛啤酒们业绩、股价表现长期的停滞时期。其中不进行持续性扩张、规模不足且奉行亲民的低价策略的燕京受到的影响更大。2017年、2018年两年,燕京啤酒的净利率已经跌至2%以下。

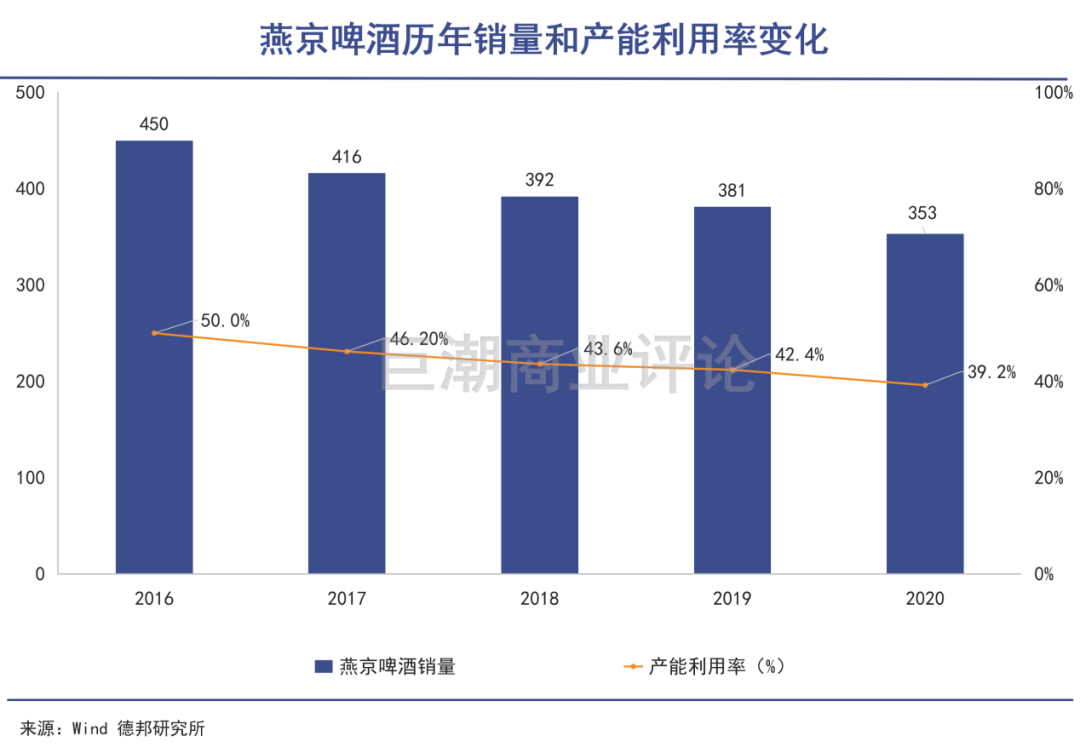

虽然在盈利表现上常年停滞,但燕京啤酒仍是国内规模第四大的啤酒厂商。根据2020年的数据,其在全国18个省市拥有39家啤酒厂,设计产能900万升。

这些产能主要在北京、内蒙古、广西等优势市场,但利用率已经低至40%以下——这也是整个啤酒行业的通病,经过了几十年的过度竞争和低水平重复建设,减产和闭厂反而变成了一件对企业有利的事。

燕京啤酒在北京市场占据着*优势。在2018年之前的顶峰时期,曾占据85%以上的市场占有率,至今仍有70%以上,远高于雪花和青岛啤酒。

在此前很长时间,燕京都以低价的常规产品为主,被统称为“普京”或者“大绿棒子”的清爽啤酒、纯生啤酒和鲜啤构成了其主要的产品线年,主要竞争对象之一青岛啤酒明确了“以利润导向发展目标”,开始发力高端市场,此后几年力推经典1903、奥古特、鸿运当头等高端品牌并取得了良好的成效;价格战打得最狠的华润,也在2019年收购喜力中国区的全部业务,正式开启了高端化布局,并将2020、2021年视为高端化最关键的两年。

燕京啤酒在2019年开始了高端化的进程,提出了“五年增长与转型战略项目”,相当于正式官宣了要进行产品的高端化升级。

推动高端化的重任落在了U8这款新产品身上。为了强调这块酒的升级感,并推动消费者顺利接受更高的价格,燕京在产品上主要做了几项创新:

1.口味上的区隔,相比此前的“大绿棒子”,燕京把U8酒的口味进行了调整,尽可能摒弃“工业水啤”给人的寡淡口感;

2.产品形象,从形状到颜色全部更换,采用了更有质感的棕色玻璃瓶设计,增加瓶身直径,在保持容积的情况下,

3.设计了拉环式瓶盖,以创新的方式解决开瓶盖需要工具的痛点,这是很多啤酒厂商都还没有尝试的新型瓶盖款式,上市之后就受到了广泛的好评。

这些产品的升级在燕京的重点市场中产生了良好的市场反馈,结合其一直以来都比较擅长的铺货能力,U8产品很快取得了不错的销售数据:2020年整体销售了12万吨、2000万箱,2021年一季度继续迅速增加,销量同比2020年一季度增长了560%。

高端产品推广的成功,某些特定的程度上带动了燕京啤酒股价的上涨。2020年其股价全年上涨32.4%,属多年来表现较好的一年。但令人奇怪的是,

燕京啤酒仍然占据着内蒙古、广西和福建的部分市场,并且在全国多个省份都有设厂,但却

五强之中的另外四家企业——喜力和嘉士伯是国际大品牌,天然具备跨市场基因,华润已经是规模*的全国性品牌,青岛两个字则几乎与啤酒划上了等号。

实际上即便是燕京啤酒在内蒙古、广西等地的市场,也不是以燕京品牌为“主力军”,而是

这和华润雪花、青岛啤酒、喜力等竞争对手的品牌有明显不同。从经营数据上看,燕京啤酒在华北地区(以北京为主)的收入占比是50.39%,华南地区占比29.61%,华中、华东和西北分别是8.45%、6.70%、4.84%。而根据其2019年中报数据,其两年前华北地区收入占比是42.02%,华南则是32.65%。

经过两年时间的演化,燕京啤酒不仅没有向全国市场进一步扩展,从财务数据上看,反而是向华北(也就是北京市场)进一步收缩了。

结合公司从2019年开始的高端化转型,可以推测出,U8等高端产品在北京市场受到了更多的认可,收入、利润数据都在快速提升,但内蒙古、广西和福建等地的花了钱的人新产品燕京U8产品接受度相对有限。

也就是说,在高端化这场关键战役中,燕京啤酒在华北市场有所斩获,在别的市场却没能获得同样的表现。如果这种华北持续强于别的地方的表现不断持续下去,那就从另一方面代表着燕京啤酒有重新收缩回一个地域性企业的可能,显然这是企业管理层所不愿看到的。

从股价、市值的表现上看,燕京啤酒从2007年开始横盘至今,也与其产品的市场表现相吻合:其可成为北京、广西、内蒙古市场里规模*的企业,却无法成为一个真正意义上的全国性品牌、全国性企业。

但在中国的啤酒江湖中,彻底撕下地域性品牌的标签,在全国范围内竞争并扩大规模——和规模所带来的竞争优势,才有机会在股价和市值上更上一层楼,这已经是在华润啤酒在长期资金市场中证明过的事实。

2015年10月13日,全球历史上规模*的啤酒收购案达成,百威英博啤酒以680亿英镑——约合1037.27亿元的价格收购了全球第二大啤酒制造商SAB米勒公司。

这是全球商业历史上规模*的收购案之一。其背后的操控者正是巴西首富、3G资本的创始人雷曼。

青岛啤酒的前任董事长金志国、华润啤酒的CEO侯孝海,都在某些特定的程度上复制了雷曼在啤酒领域的成功经验:收购、整合,用“钞能力”解决问题。

将国内市场“五巨头”的局面变成两国内品牌VS两国际大品牌的格局。但与全球市场不同的是,在中国推动如此大规模的行业收购整合,几乎是不可能完成的任务。其中原因,远比公司竞争复杂得多。